Повышенные коэффициенты транспортного налога на дорогостоящие автомобили

Повышенные коэффициенты транспортного налога на дорогостоящие автомобили

Использован релиз 3.0.64

На официальном сайте Минпромторга России 20.08.2018 размещен уточненный Перечень легковых автомобилей средней стоимостью от 3 млн рублей для налогового периода 2018 года. Эта информация доведена до налоговых органов и налогоплательщиков совместным письмом ФНС и Минфина РФ от 21.08.2018 № СД-4-21/16188.

Рассмотрим, как изменить в программе повышающий коэффициент по транспортному налогу для дорогостоящего автомобиля на конкретном примере.

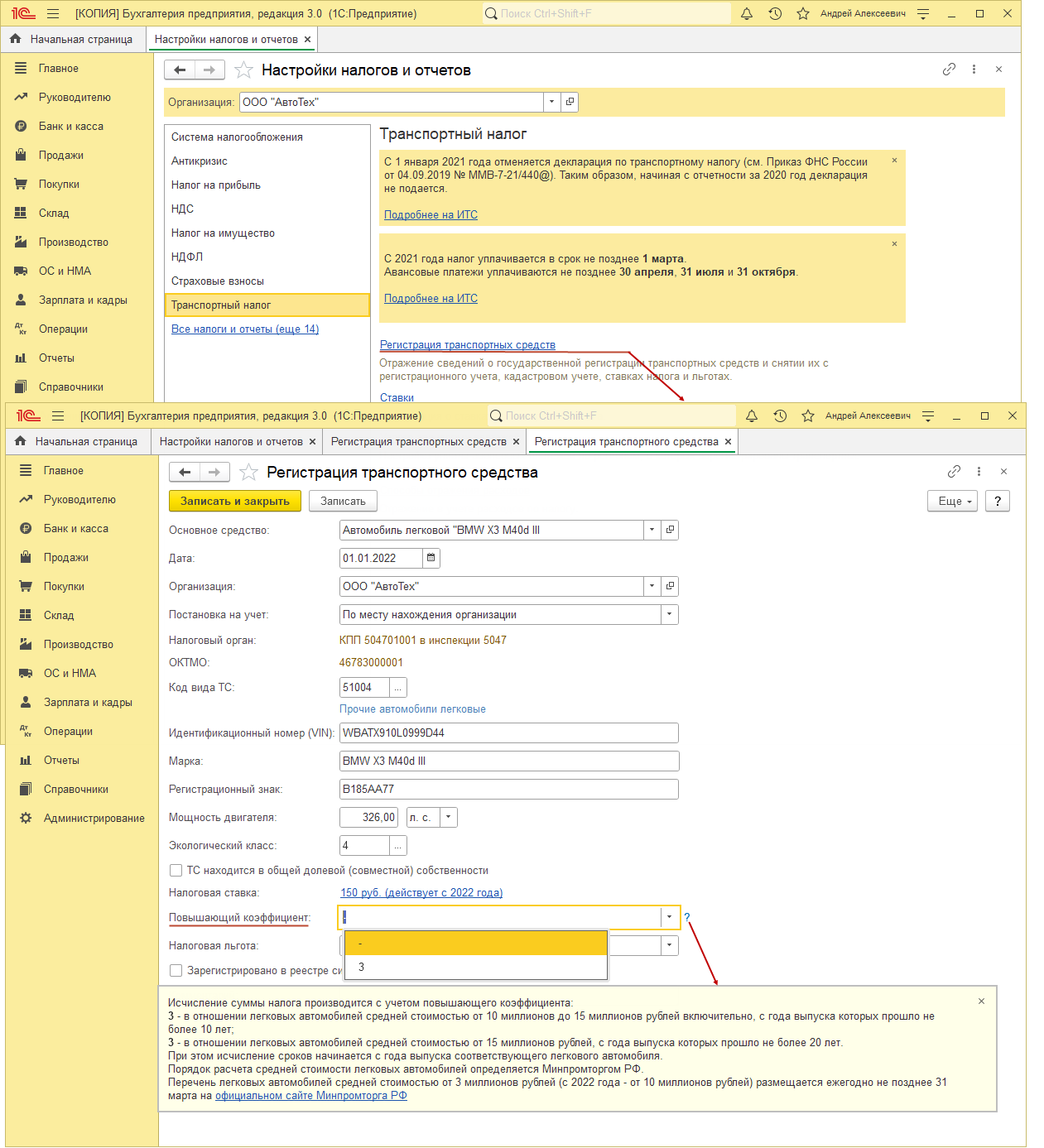

В марте 2017 года организация приобрела автомобиль Maserati Levante, который входил в Перечень Минпромторга за 2017 год. Автомобиль приняли к учету, ввели в эксплуатацию, зарегистрировали и установили по нему повышающий коэффициент для расчета транспортного налога:

- Раздел: Справочники – Транспортный налог.

- По ссылке «Регистрация транспортных средств» откройте одноименный список регистраций (рис. 1).

- Кнопка «Создать» – «Регистрация».

- В поле «Повышающий коэффициент» выберите коэффициент в соответствии с Перечнем дорогостоящих автомобилей, утв. Минпромторгом России за 2017 год, и значениями повышающих коэффициентов на основании п. 2 ст. 362 НК РФ.

- Кнопка «Записать и закрыть».

Обратите внимание! С 01.01.2018 транспортный налог на легковые автомобили средней стоимостью от 3 до 5 млн руб. и возрастом до трех лет считается с минимальным повышающим коэффициентом 1,1 (п. 2 ст. 362 НК РФ).

В новом Перечне Минпромторга России на 2018 год от 20.08.2018 автомобиль в списке не числится, следовательно, повышающий коэффициент к нему в 2018 году не применяется:

- Раздел: Справочники – Транспортный налог.

- По ссылке «Регистрация транспортных средств» откройте одноименный список регистраций (рис. 2).

- Кнопка «Создать» – «Регистрация».

- Установите дату начала действия нового коэффициента (01.01.2018).

- В поле «Повышающий коэффициент» выберите значение » – «.

- Кнопка «Записать и закрыть».

Если изменения в Перечне Минпромторга от 20.08.2018 коснулись автомобилей, приобретенных в 2018 году, то по ним не нужно создавать новую регистрационную запись. Необходимо открыть существующую запись о регистрации и исправить в ней значение повышающего коэффициента.

Если организация-налогоплательщик уплачивает авансовые платежи по транспортному налогу, то необходимо проверить, не коснулись ли изменения автомобилей организации, за которые уже перечислены авансовые платежи. Если в соответствии с новым Перечнем размер обязательств увеличился, недоимку нужно погасить при уплате авансового платежа за 9 месяцев 2018 года, если уменьшился, то переплаченные суммы можно вернуть или зачесть в счет будущих платежей по заявлению в ИФНС.

Пересчет обязательств по авансовым платежам по транспортному налогу может привести либо к увеличению суммы признаваемых в целях исчисления налога на прибыль расходов, либо к уменьшению этой суммы.

В общем случае порядок исправлений при изменении налогооблагаемой базы прошлого налогового (отчетного) периода из-за выявленных в текущем периоде неточностей и ошибок регулируется ст. 54 и ст. 81 НК РФ. В данном случае есть два варианта:

- отразить изменения с 1 января 2018 года текущим отчетным периодом и учесть их в отчетности за 9 месяцев;

- отразить изменения с 1 января 2018 года в прошлых периодах и сдать уточненные декларации (в этом случае необходимо открыть прошлый период, внести изменения в данные налогового учета, последовательно отменить, а затем снова выполнить закрытие каждого месяца, сформировать декларации по налогу на прибыль за прошлые отчетные периоды и оформить их как уточненные).

При принятии решения стоит обратить внимание на положения п. 4 ст. 5 НК РФ, в соответствии с которым законодательные акты могут иметь обратную силу, только если они улучшают положение налогоплательщика. Если положение налогоплательщика ухудшается, то акт обратной силы не имеет (п. 2 ст. 5 НК РФ). Положения ст. 5 НК РФ распространяются и на нормативные правовые акты Минпромторга России (как федерального органа исполнительной власти РФ), (п. 5 ст. 5 НК РФ).

Смотрите также

- Транспортный налог при приобретении и регистрации транспортного средства

- Расчет и декларация по транспортному налогу в отношении дорогостоящих ТС

Не пропускайте последние новости — подпишитесь

на бесплатную рассылку сайта:

- десятки экспертов ежедневно мониторят изменения законодательства и судебную практику;

- рассылка бесплатная, независимо от наличия договора 1С:ИТС;

- ваш e-mail не передается третьим лицам;

Как определить возраст дорогого автомобиля

Минпромторг опубликовал перечень дорогостоящих автомобилей на 2020 год для расчета транспортного налога с повышающим коэффициентом. В него включили больше моделей, чем в прошлом году. Чтобы понять, применять коэффициент или нет, нужно правильно определить возраст автомобиля.

Повышающие коэффициенты для дорогих автомобилей

При исчислении суммы транспортного налога в отношении дорогостоящих легковых автомобилей применяются повышающие коэффициенты. Дорогостоящими считаются автомобили средней стоимостью от 3 миллионов рублей и выше (п. 2 ст. 362 НК РФ).

Повышающий коэффициент зависит от стоимости автомобиля и от его года выпуска.

Согласно пункту 2 статьи 362 Налогового кодекса повышающий коэффициент к базовым ставкам при расчете транспортного налога составляет:

- 1,1 — в отношении легковых автомобилей средней стоимостью от 3 миллионов до 5 миллионов рублей включительно, с года выпуска которых не более 3 лет;

- 2 — в отношении легковых автомобилей средней стоимостью от 5 миллионов до 10 миллионов рублей включительно, с года выпуска которых прошло не более 5 лет;

- 3 — в отношении легковых автомобилей средней стоимостью от 10 миллионов до 15 миллионов рублей включительно, с года выпуска которых прошло не более 10 лет;

- 3 — в отношении легковых автомобилей средней стоимостью от 15 миллионов рублей, с года выпуска которых прошло не более 20 лет.

Повышающий коэффициент к легковым автомобилям применяют согласно Перечню, размещенному на официальном сайте Минпромторга.

Если легкового автомобиля нет в Перечне (в том числе с учетом типа и объема двигателя) или количество лет, прошедших с года его выпуска не соответствует аналогичному показателю Перечня, повышающий коэффициент применяться не должен. На это указал Минфин в письме от 11 января 2017 г. № БС-4-21/149.

Как определить возраст автомобиля

Исчисление сроков начинается с года выпуска соответствующего легкового автомобиля по налоговый период, за который уплачивается налог (п. 2 ст. 362 НК РФ).

Исходя из этого, чиновники Минфина — авторы многих разъяснений об определении возраста автомобиля считают, что он исчисляется с учетом года выпуска транспортного средства (см., например, письмо Минфина от 18 мая 2017 г. № 03-05-05-04/30334).

Перечень на 2020 год

Перечень легковых автомобилей средней стоимостью от 3 миллионов рублей размещается на официальном сайте Минпромторга России ежегодно не позднее 1 марта.

Перечень применяется при расчете транспортного налога только за тот период, в котором он опубликован (п. 2 ст. 362 НК РФ).

Это позволяет избежать разногласий при уплате транспортного налога и пересчета его за прошлые годы.

Перечень дорогостоящих авто на 2020 год опубликован на сайте Минпромторга по состоянию на 28 февраля 2020 года. Количество автомобилей в этом новом перечне больше, чем их было в прошлом году — 1 300 моделей (было 1 195).

Вот адрес сайта: minpromtorg.gov.ru.

Повышающий коэффициент по дорогостоящим автомобилям нужно учитывать и при расчете авансовых платежей по транспортному налогу (п. 2.1 ст. 362 НК РФ, письмо Минфина России от 12 февраля 2015 г. № 03-05-05-04/6188).

Бератор нового поколения

ПРАКТИЧЕСКАЯ ЭНЦИКЛОПЕДИЯ БУХГАЛТЕРА

То, что нужно каждому бухгалтеру. Полный объем всегда актуальных правил учета и налогообложения.

Выбор читателей

Больничный по уходу за ребенком: новые правила расчета с 1 сентября 2021 года

Как приставы должнице… денег заплатили

Что нового в налоговом законодательстве по состоянию на 1 сентября 2021 года: контрольный обзор

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Транспортный налог на роскошные авто

Транспортного налога на роскошные автомобили на самом деле не существует. Законодательством предусмотрен единый транспортный налог, подлежащий уплате владельцами транспортных средств, а то, что называется налогом на роскошные автомобили, по сути всего лишь коэффициент, повышающий налоговую ставку в три раза относительно стандартной ставки.

3 признака роскошного автомобиля:

- Относится к категории легкового автомобиля;

- Стоит дороже 3 000 000 руб.;

- Есть в перечне Минпромторга.

Перечень от Минпромторга

В соответствии со ст. 362 НК РФ, повышающий коэффициент применяется только в отношении автомобилей стоимостью от 3 миллионов рублей, включенных в специально разработанный Минпромторгом каталог автомобилей, относящихся к предметам роскоши.

В настоящее время в вышеуказанный каталог включено около 1200 моделей автомобилей.

Открыть перечень легковых автомобилей, попадающих в класс «роскошые» за 2019 год на официальном сайте Минпромторга в формате PDF.

Структура каталога состоит из четырех таблиц с определенными ценовыми и техническими характеристиками автомобиля. В качестве технических характеристик указаны модели автомобилей, их комплектация, год выпуска, тип и объем двигателя.

Обязанность применения повышающего коэффициента (коэффициент роскоши) возникнет у владельца автомобиля только в случае, если его автомобиль будет соответствовать всем указанным в перечне характеристикам.

Как рассчитать налог

Повышающий коэффициент – это не стабильная величина. Упрощенно говоря, коэффициент будет тем выше, чем роскошнее, моложе и дороже будет автомобиль.

Пределы повышающего коэффициента устанавливает ст. 362 НК РФ. В соответствии с этой статьей устанавливается коэффициент:

| Повышающий коэффициент | Стоимость авто, руб. | Лет с даты производства |

|---|---|---|

| 1,1 | 3 000 000 — 5 000 000 | 2 — 3 |

| 1,3 | 3 000 000 — 5 000 000 | 1 — 2 |

| 1,5 | 3 000 000 — 5 000 000 | до 1 |

| 2 | 5 000 000- 10 000 000 | до 5 |

| 3 | 10 000 000- 15 000 000 | до 10 |

| 3 | более 15 000 000 | до 20 |

Для того чтобы рассчитаться стоимость транспортного налога на роскошный автомобиль, следует умножить соответствующий вашему автомобилю коэффициент на количество лошадиных сил. Полученный результат потребуется умножить на налоговую ставку, принятую в вашем регионе.

Расчет, как мы видим, не представляет особой сложности, однако намного проще будет воспользоваться представленным на нашем сайте калькулятором.

Сроки уплаты транспортного налога

Выше мы уже заметили, что налога на роскошные автомобили не существует. Налоговый кодекс РФ устанавливает стандартный транспортный налог, который по отношению к роскошным автомобилям может быть повышен посредством применения специального коэффициента.

Соответственно, сроки уплаты транспортного налога едины для всех автовладельцев.

Физические лица обязаны оплатить ТН до 1 декабря каждого года за предыдущий год владения. То есть налог, скажем, за 2020 год будет необходимо уплатить до 1.12.2021 года.

Переживать о сроках не нужно, поскольку не позднее сентября придет уведомление от налоговой инспекции, в котором:

- будет указана точная сумма подлежащего оплате транспортного налога;

- будет содержаться квитанция для оплаты.

Юридические лица оплачивают транспортные налоги в сроки, устанавливаемые на региональном уровне.

Способы оплаты

Транспортный налог может быть оплачен любым удобным автовладельцу способом:

- наличными в отделении банка по квитанции;

- онлайн на сайте ФНС;

- при помощи электронных кошельков и т.д.

Есть ли льготы

Поскольку речь идет об обычном транспортном налоге, то владельцы роскошных авто могут пользоваться теми же льготами, что и все остальные автовладельцы. То есть, если владелец роскошного автомобиля попадает в льготную категорию, он будет освобожден от уплаты налога.

Так, освобождаются от уплаты транспортного налога пенсионеры, инвалиды, участники боевых действий, многодетные родители и иные категории граждан в соответствии со ст. 407 НК РФ.

Определение повышающего коэффициента для расчета транспортного налога по «дорогим» авто

Рассмотрим особенности определения повышающего коэффициента для «дорогих» авто и установки его в 1С для корректного расчета транспортного налога.

- порядок определения повышающего коэффициента;

- где можно посмотреть список «дорогих» авто, к которым необходимо применять повышающий коэффициент;

- где указывается повышающий коэффициент в 1С для корректного расчета транспортного налога;

- как внести изменения, если для автомобиля установлен или изменен повышающий коэффициент.

-

Проверка наличия авто в перечне Минпромторга Определение границы средней стоимости авто в Перечне Определение количества лет, прошедших с года выпуска авто Определение повышающего коэффициента Информация о повышающем коэффициенте в 1С

Пошаговая инструкция

Организация зарегистрировала «дорогой» автомобиль Porsche Cayenne в ГИБДД 11 января 2016г. Как правильно платить транспортный налог за него в 2017г.?

Для того, чтобы определить как платить налог по дорогому авто за текущий год необходимо:

- проверить наличие авто в перечне Минпромторга;

- определить границы средней стоимости авто в Перечне;

- определить количество лет, прошедших с года выпуска авто;

- определить повышающий коэффициент;

- внести информацию о повышающем коэффициенте в 1С.

Проверка наличия авто в перечне Минпромторга

Ежегодно Минпромторг России публикует на своем сайте не позднее 01 марта перечень легковых автомобилей, транспортный налог по которым считается с учетом повышающего коэффициента.

Необходимо определить, присутствует ли марка и модель автомобиля в Перечне Минпромторга России.

Если автомобиль присутствует в этом перечне, то вне зависимости от того, по какой цене мы его купили или какая его балансовая стоимость, мы определяем границу его средней стоимости в соответствии с перечнем.

Если автомобиля нет в этом перечне, то транспортный налог необходимо платить в общем порядке, без повышающего коэффициента.

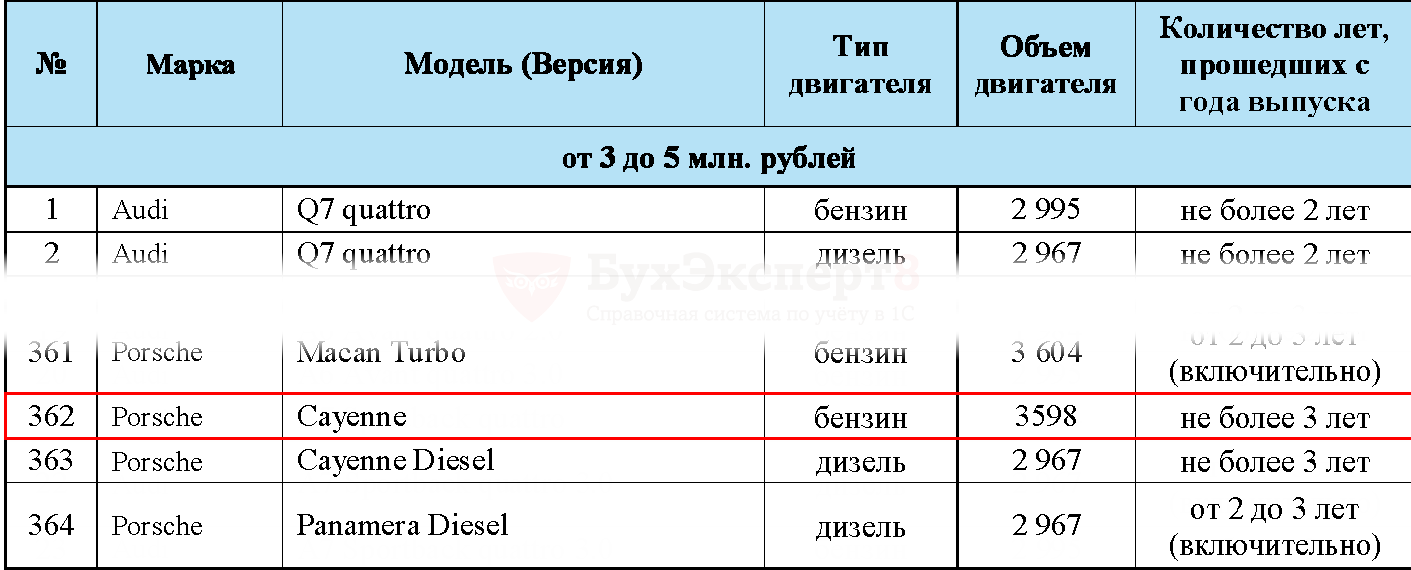

Автомобиль Porsche Cayenne содержится в Перечне Минпромторга для налогового периода 2017 года под № 362. PDF

Определение границы средней стоимости авто в Перечне

Когда авто присутствует в перечне Минпромторга, необходимо определить границу средней стоимости авто по перечню, т.к. от этого будет зависеть, какой повышающий коэффициент для уплаты транспортного налога нужно применять. Средняя стоимость может быть:

- от 3 млн.руб. до 5 млн.руб.;

- от 5 млн.руб. до 10 млн.руб.;

- от 10 млн.руб. до 15 млн.руб.;

- свыше 15 млн.руб.

Согласно Перечню Минпромторга, автомобиль Porsche Cayenne относится к авто средней стоимостью от 3 млн.руб. до 5 млн.руб.

Определение количества лет, прошедших с года выпуска авто

- абз. 3 «Исчисление суммы налога производится с учетом повышающего коэффициента: 1,1 — в отношении легковых автомобилей средней стоимостью от 3 миллионов до 5 миллионов рублей включительно, с года выпуска которых прошло от 2 до 3 лет»

- абз. 9 «При этом исчисление сроков, указанных в настоящем пункте, начинается с года выпуска соответствующего легкового автомобиля»

Расчет срока, прошедшего с года выпуска до года отчета, следует производить с учетом разъяснений Минфина РФ (Письма от 11.06.2014 N 03-05-04-01/28303, от 12.02.2015 N 03-05-05-04/6188) и ФНС РФ (Письмо от 02.03.2015 N БС-4-11/3274@).

Автомобиль Porsche Cayenne – 2015 года выпуска. Считаем годы, начиная с 2015 года: т.е. 2015, 2016, 2017 = 3 года прошло с года выпуска авто.

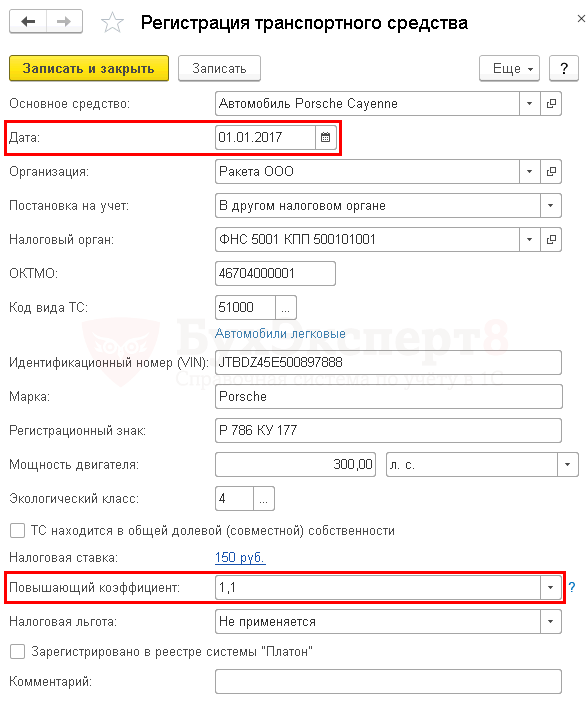

Определение повышающего коэффициента

Определение повышающего коэффициента для расчета транспортного налога производится в соответствии с п. 2 ст. 362 НК РФ:

- 1,1 — в отношении легковых автомобилей средней стоимостью от 3 млн. до 5 млн. руб. включительно, с года выпуска которых прошло не более 3 лет;

- 2 — в отношении легковых автомобилей средней стоимостью от 5 млн. руб. до 10 млн. руб. включительно, с года выпуска которых прошло не более 5 лет;

- 3 — в отношении легковых автомобилей средней стоимостью от 10 млн. руб. до 15 млн. руб. включительно, с года выпуска которых прошло не более 10 лет;

- 3 — в отношении легковых автомобилей средней стоимостью от 15 млн. руб., с года выпуска которых прошло не более 20 лет.

Porsche Cayenne относится к авто средней стоимостью от 3 млн.руб. до 5 млн.руб. С его года выпуска прошло 3 года, т.е. применяем коэффициент 1,1 — «от 2 до 3 лет».

С 01.01.2018 года повышающий коэффициент закреплен на одном уровне и составляет «1,1» для «дорогих» автомобилей, стоимостью от 3 до 5 млн.руб. вне зависимости от количества лет, прошедших с года выпуска авто (абз. 4 п. 2 ст. 362 НК РФ).

В связи с частыми изменениями законодательства, а также ежегодными изменениями списка «дорогих» авто, БухЭксперт8 советует определять повышающий коэффициент согласно вышеуказанному алгоритму ежегодно.

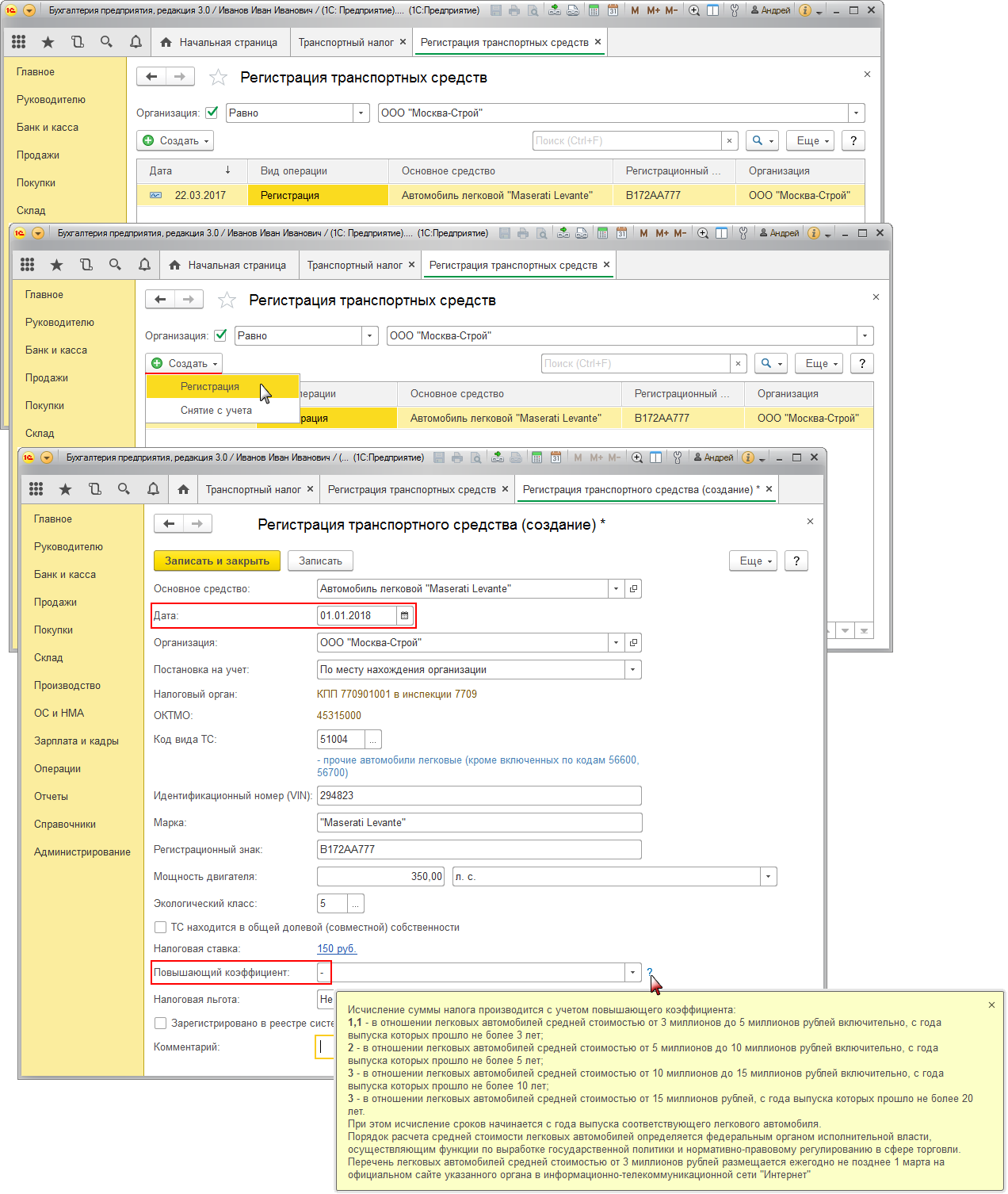

Внести информацию о повышающем коэффициенте в 1С

Если в текущем году автомобиль попадает в список «дорогих» автомобилей или по «дорогому» автомобилю поменялся увеличивающий коэффициент, то необходимо внести изменения в регистр сведений Регистрация транспортных средств — вид операции Регистрация в разделе Справочники – Налоги – Транспортный налог – Регистрация транспортных средств .

Изменения в данный регистр вносятся с помощью новой записи.

В регистре Регистрация транспортных средств указывается новая информация и дата, с которой изменения вступают в силу.

Для Porsche Cayenne с 2017 года применяется новый коэффициент 1,1.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Размещен перечень дорогих авто для расчета транспортного налога за 2020 годМинпромторг опубликовал на своем сайте список легковых машин средней стоимостью.

- Изменение повышающего коэффициента на автомобиль и смена гос номера в 1СВ организации по состоянию на 01.01.2020 числился автомобиль с повышающим.

- Как правильно рассчитать повышающий коэффициент по «дорогим» авто?У вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую.

- Нужны ли доп настройки для транспортного налога при выкупе лизингового авто, если ранее автомобиль был зарегистрирован на лизингополучателяДобрый день, наша организация в 2018 заключила договор лизинга транспортного.

Карточка публикации

| Разделы: | |

|---|---|

| Рубрика: | Доп. материалы к семинарам по Отчетности / Порядок расчета и уплаты / Регистр Транспортный налог / Регистры тр.налога |

| Объекты / Виды начислений: | |

| Последнее изменение: | 20.04.2021 |

ID задана и содержит ID поста $termini = get_the_terms( $post->ID, ‘post_tag’ ); // так как функция вернула массив, то логично будет прокрутить его через foreach() foreach( $termini as $termin )< echo '' . $termin->name . »; > /* * Также вы можете использовать: * $termin->ID — понятное дело, ID элемента * $termin->slug — ярлык элемента * $termin->term_group — значение term group * $termin->term_taxonomy_id — ID самой таксономии * $termin->taxonomy — название таксономии * $termin->description — описание элемента * $termin->parent — ID родительского элемента * $termin->count — количество содержащихся в нем постов */ —>

(2 оценок, среднее: 3,00 из 5)

Транспортный налог в 2020г. для юр лиц

Юридические лица и ИП, имеющие в собственности транспорт, обязаны уплачивать транспортный налог. Для верного расчета его суммы недостаточно лишь найти произведение ставки налога и мощности двигателя. Необходимо также учитывать и другие параметры, к примеру, дату приобретения автомобиля или его стоимость.

Кто должен уплачивать транспортный налог

Плательщиками транспортного налога являются юрлица и граждане (в т.ч. ИП), на которых зарегистрирован транспорт (легковой или грузовой, спецтехника, автобус, мотоцикл, катер и др.)

Важно! Если в собственности имеется прицеп, то за него транспортный налог уплачивать не надо, даже если он оснащен мотором. Данную позицию Минфин обозначил в Письме от 16.02.2011 г. № 03-05-05-04/03.

Если субъект уклоняется от регистрации транспорта, это не освобождает его от ответственности по уплате налога. Об этом указано в Постановлении Президиума ВАС РФ от 07.06.2012 г. № 14341/11.

Изменения по налогу на транспорт в 2020 г.

В 2020 г. изменения по транспортному налогу коснулись ряда серьезных моментов.

Заявление на льготы

Налогоплательщики теперь должны уведомлять налоговую инспекцию о тех льготах, которые они имеют по налогу. Для такого уведомления используется форма, регламентированная Приказом ФНС от 25.07.2019 г. № ММВ-7-21/377@.

До 2020 г. такое уведомление подавать не нужно было, поскольку информация о льготах содержалась в декларации по налогу. Налоговики пояснили, что данный документ следует представлять только по налоговым периодам, начиная с 2020 г. За прошедшие годы уведомление не подается, также его не нужно подавать и в течение 2020 г. (если юрлицо реорганизовано или ликвидировано). Этот момент ФНС отметила в Письме от 12.09.2019 г. № БС-4-21/18359@.

Важно! Срок подачи уведомления о льготах законом не установлен. Компания может передать его в ИФНС как до даты уплаты налога (первого аванса), так и после передачи налоговиками сообщения о размере исчисленного транспортного налога. Данную ситуацию ФНС объяснила в Письме от 03.12.2019 г. № БС-4-21/24690@.

Декларация по налогу на транспорт

Изменения в 2020 г. по налогу на транспорт коснулись и бланка декларации по нему. Новая его форма регламентирована Приказом ФНС от 26.11.2018 г. № ММВ-7-21/664@. Он использовался для сдачи декларации за 2019 г., а также для передачи корректировочных сведений.

Что касается декларации за 2020 г., то ее уже подавать не нужно, поскольку такая обязанность отменена на основании Федерального закона от 15.04.2019 г. № 63-ФЗ. Именно из-за того, что декларацию по транспорту отменили, компаниям нужно подавать в ИФНС заявление по льготам.

Важно! Для ИП не было предусмотрено необходимости по сдаче декларации по налогу на транспорт.

Новый перечень дорогих машин

При расчете налога теперь необходимо учитывать обновленный список транспортных средств, относящихся к дорогим. К ним применяются повышенные коэффициенты. В такой список были включены как автомобили премиум-класса, так и «народные» марки — Honda Pilot, Mazda CX-9 и Subaru Outback.

Проверка базы 1С на ошибки со скидкой 50%

Кто рассчитывает размер транспортного налога

Для физических лиц размер налога на транспорт рассчитывается налоговиками на основании информации, имеющейся у них. Что касается юридических лиц, то они сами рассчитывают размер аванса и окончательную сумму налога по окончании года и оплачивают эти суммы в бюджет.

С 2021 г. ИФНС будет определять размер налога с учетом имеющейся информации и направлять компаниям сообщения о его уплате по форме, регламентированной Приказом ФНС от 05.07.2019 г. № ММВ-7-21/337@. Сообщение будет направляться в компанию в срок не позже 6 мес. после даты уплаты налога на транспорт.

Компания вправе оспорить размер налога, если посчитает его неверным. В этом случае ей нужно будет направить налоговикам свое несогласие, представить соответствующие пояснения и документы для подтверждения своей позиции.

Ставки налога на транспорт

Законодательством не установлен конкретный тариф по транспортному налогу. Дело в том, что этот налог — региональный, а потому тарифы устанавливаются субъектами России, но они не должны быть больше чем в 10 раз по сравнению со ставками согласно НК РФ.

Кроме того, тарифы налога зависят от других условий — типа ТС, наличия у него мотора, мощности этого мотора.

Сведения о ставках по налогу на транспорт в конкретном регионе можно посмотреть на сайте ФНС. В полях формы поиска указывается информация о налоговом периоде, субъекте РФ и наименовании муниципального образования. После этого нужно нажать кнопку «Найти» и перейти по гиперссылке «Подробнее».

Другим вариантом поиска является ввод сведений о конкретном законе, действующем в регионе по налогу на транспорт.

Повышающие коэффициенты по налогу на транспорт

Если в собственности налогоплательщика находится дорогостоящий автомобиль, налог определяется с учетом повышающего коэффициента. Этот момент установлен п. 2 ст. 362 НК РФ.

Повышающий коэффициент равен:

- 1,1 — для легковых авто за 3-5 млн. руб. и годом выпуска не больше 3-х лет;

- 2 — для легковых авто за 5-10 млн. руб. и годом выпуска не больше 5-ти лет;

- 3 — для легковых авто за 10-15 млн. руб. и годом выпуска не больше 10 лет, а также для легковых авто от 15 млн. руб. и годом выпуска не больше 20 лет.

Список транспортных средств, по которым нужно рассчитывать налог с учетом повышенного коэффициента, содержится на сайте Минпромторга.

Как рассчитать, сколько лет прошло с выпуска транспортного средства? Для этого используются два способа:

- на основании Письма ФНС РФ от 02.03.2015 г. № БС-4-11/3274@

В письме указано — при расчете налога на транспорт за 2014 г. для автомобиля 2011 г.в. количество лет с момента его выпуска равно 4 года. Соответственно, количество лет устанавливается в полных годах, и сам год выпуска также считается целым.

К примеру, транспорт выпущен в 2020 г., соответственно, с года его выпуска прошел полный 1 год. Значит, он включается в группу «от 1 до 2 лет», и для него используется повышающий коэффициент.

- на основании Письма Минфина от 11.06.2014 г. № 03-05-04-01/28303

В письме указано — при расчете налога на транспорт за 2014 г. для автомобиля 2014 г.в. количество лет с момента его выпуска не больше 1 года.

К примеру, транспорт выпущен в 2020 г., соответственно с года его выпуска прошло не больше 1 года. Значит, он не включается в группу «от 1 до 2 лет», и для него не используется повышающий коэффициент.

Судебной практики по определению срока транспортного средства с момента его выпуска нет. А потому налогоплательщик самостоятельно принимает решение, какой способ он будет использовать для расчета. Он может обратиться к налоговикам и запросить порядок расчета транспортного налога в отношении конкретного ТС. На основании представленного письменного разъяснения субъект будет рассчитывать налог, снимет с себя ответственность и обезопасит от начисления пени.

Льготные положения по налогу на транспорт

Льготы по транспортному налогу регламентированы законодательством субъектов РФ. В ст. 361.1 НК РФ установлен только общий порядок их применения. К примеру, для использования льготы по транспортному налогу компания подает в налоговую инспекцию специальное заявление.

Важно! Для использования льготы компания обязательно должна подать заявление. Если этого не сделать, льготу не предоставят даже при условии, что упоминание о ней есть в региональном законодательстве.

Данный момент не относится к физлицам и ИП — льгота представляется налоговиками самостоятельно на основании имеющихся у них сведений. При этом предприниматели платят транспортный налог аналогично гражданам — на основании уведомления из ИФНС.

На основании п. 2 ст. 358 НК РФ в отношении некоторых транспортных средств налог вообще не уплачивается — они исключены из объекта налогообложения. В этом случае подавать заявление о льготе не требуется, поскольку освобождение действует в автоматическом порядке.

К примеру, транспортный налог не уплачивается, если автомобиль находится в розыске. Факт кражи подтверждается документами, выданными ГИБДД или на основании сведений, полученных налоговиками в порядке межведомственного информационного обмена.

Кроме того, некоторые транспортные средства не облагаются налогом, поскольку используются в особых сферах деятельности — сельском хозяйстве, при морском и речном промысле, транспортных и грузовых перевозках при морской, речной или воздушной транспортировке.

Как рассчитывается транспортный налог в 2020 г.

Транспортный налог рассчитывается только за те месяцы, в которых налогоплательщик владел транспортным средством. Расчет производится в полных месяцах, а регистрация может быть в любой день месяца, т.е. не с его начала.

В связи с такой ситуацией правила расчета транспортного налога следующие:

- если регистрация транспорта была с 1 по 15 число месяца, он считается полным;

- если регистрация была с 16 по последнее число месяца, то месяц в расчете не участвует.

Обратная ситуация наблюдается при снятии транспорта с регистрационного учета:

- если снятие было с 1 по 15 число месяца, то месяц в расчете не участвует;

- если снятие было с 16 по последнее число месяца, он считается полным.

Транспортный налог в 1С Бухгалтерия 8.3 рассчитывается и начисляется автоматически в конце года при выполнении регламентной операции «Закрытие месяца».

Сроки перечисления транспортного налога

На основании регионального законодательства устанавливаются сроки, в соответствии с которыми компании должны уплачивать транспортный налог полностью или авансовыми платежами. Что касается федерального законодательства, то в нем имеется лишь одно ограничение — согласно п. 1 ст. 363 НК РФ срок уплаты транспортного налога согласно региональному законодательству, не может быть ранее 1 февраля следующего года.

В 2021 г. срок уплаты для компаний поменяется: он сдвинется на 1 месяц и будет действовать на всей территории России. Так, транспортный налог нужно будет платить до 1 марта следующего года. Этот момент указан в п. 68 ст. 2 Федерального закона от 29.09.2019 г. № 325-ФЗ.

Важно! ИП будут уплачивать налог по прежним правилам — согласно полученному уведомлению из ИФНС и в срок не позже 1 декабря следующего года.

Что касается авансовых платежей, то они также устанавливаются законодательством субъектов РФ. В этой ситуации по итогам каждого квартала налогоплательщик должен заплатить сумму из расчета 1/4 от произведения налоговой базы и налоговой ставки (с учетом повышающего коэффициента).

Авансы уплачивают только те компании, которые находятся в субъектах РФ, установивших данные платежи на региональном уровне. С 2021 г. сроки авансовых платежей будут едиными на всей территории России — не позже последнего числа месяца, идущего за отчетным периодом.

Особенности транспортного налога в период коронавируса

Если компании или ИП работают в отраслях, наиболее пострадавших от коронавируса, и одновременно с этим они внесены в реестр СМП до 1 марта 2020 г., они вправе заплатить аванс за 1 кв. 2020 г. по транспортному налогу до 30.10.2020 г.

Кроме того, такие налогоплательщики вправе не платить налог и авансы по нему за период владения транспортом с 1 апреля по 30 июня 2020 г. Этот момент распространяется на транспортные средства, используемые в предпринимательской или уставной деятельности.

Остались вопросы или нужна помощь в начислении транспортного налога в 1С? Закажите консультацию наших специалистов!